一位小伙伴们私信问什么时候应该计入应付账款,由于在购销活动中买卖双方取得物资与支付货款在时间上的不一致而产生的负债。应按应付账款的账面余额,1)应付账款明细应分别按照供应商进行明细核算,分析应付账款长期挂账的原因并作出记录跟踪,对确实无需支付的应付帐款的会计处理是否正确,关注账龄超过3年的大额应付账款在资产负债表日后是否偿还,3.确实无法偿付的应付账款税务处理。

一位小伙伴们私信问什么时候应该计入应付账款,什么时候应该计入其他应付款,猫叔当时的反应是:这个应该不难吧?

但是事后觉得,站在自己的角度去思考问题并不能很好的帮助到大家,对于很多人来讲,实际工作中遇到的问题往往更加难以辨别。

所以针对这个问题猫叔做了这次分享,包括长期挂账容易引发的一些涉税风险,希望大家可以从中学到一点东西:

应付账款你用对了吗?

应付账款,因购买材料、商品和接受劳务等经营活动应付的款项。由于在购销活动中买卖双方取得物资与支付货款在时间上的不一致而产生的负债。

账务处理上可以按债权人进行明细核算。

问:我们公司是做大型连锁超市的,这个月采购了几台电脑用来收银,款项还没支付,可以计入应付账款科目核算吗?

答:购进固定资产、无形资产等活动,同样也是企业正常经营(购销)活动的一部分,因此应该计入“应付账款”科目核算。

也有一些应付账款,对方不要求企业付款,将其转为对企业的投资资本。对于将企业债务转为投资资本的,应按应付账款的账面余额,借记“应付账款”,按债权人因放弃债权而享有股权的公允价值,贷记“实收资本”或“股本”、“资本公积——资本溢价或股本溢价”科目,按其差额,贷记“营业外收入——债务重组利得”科目。

注意:应付账款如果出现借方余额代表的是“预付账款”。

1.确认和计量真实交易

1)必须根据审核无误的各种必要的原始凭证确认。这些凭证主要是合同、供应商发票、质量管理部门验收证明、银行结算流水的凭证等。

2)应付会计必须审核这些原始凭证的真实性、合法性、完整性、合规性及正确性。

2.对应付账款进行账龄分析

1)应付账款明细应分别按照供应商进行明细核算,在此基础上还可以进一步按购货合同进行明细核算。

2)通过账龄分析,了解应付账款现状,解决应付账款长期挂账的问题。账龄分析一般包括:分析应付账款长期挂账的原因并作出记录跟踪,注意其是否可能无需支付;对确实无需支付的应付帐款的会计处理是否正确,依据是否充分;关注账龄超过3年的大额应付账款在资产负债表日后是否偿还,分析偿还记录及单据。

对于长期挂账的应付款,都有其历史原因:

比如产品出现质量问题导致双方存在纠纷;

双方由于各种各样的原因正在打官司;

项目周期长,尚未到达付款时间;

为配合收入造假而虚构的供应商应付账款……

不管是什么情况,一定要先了解原因,再针对性地去对账并调账。而不是说摸不着头脑,也不清楚什么原因就开始一笔调账。

3.确实无法偿付的应付账款税务处理

账龄超过3年的应付款项,如果债务人能够证明债权人没有确认坏账损失并在企业所得税前申报扣除,可以不确认为“确实无法偿付的应付款项”;否则,应当确认为“确实无法偿付的应付款项”。并入当期应纳税所得额缴纳企业所得税,不需要缴纳增值税。

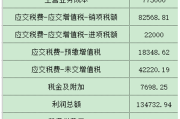

确实无法偿付或无需支付时的会计分录:

借:应付账款

贷:营业外收入

注意:没有能力支付不等于确定不需要支付。

应付账款暗藏涉税风险!企业在经营过程中,不可避免地会存在一部分应付款项未予支付而导致挂账。

由于应付账款属于往来款,若账务上没处理好,也是最容易引发风险的。如果企业长期挂账大额应付账款,可能潜藏税务风险。以下是常见风险,提醒企业会计关注:

风险1:虚列成本费用降低利润被要求补税

当企业利润较高时,部分企业会通过预提或者说暂估成本费用入账,季度预缴时按照会计利润缴纳企业所得税。虽然企业有实际的成本费用支出,但是由于未取得发票,在次年汇算清缴前如果未能取得合规发票,是不能税前扣除的,这部分就会被要求纳税调增补缴税款。

附:真实案例

宁波Q公司通过虚构经营业务收用虚开增值税专用发票,因没有实际货款支付,便将该笔款项长期挂在应付账款科目下。Q公司的做法属于虚开增值税专用发票行为,其进项税额不得抵扣、所列票面金额不得计入成本,市国税局第三稽查局依法对该公司追缴税款和罚款,并按规定移送司法机关处理。

风险2:违规购买发票被查涉嫌虚开发票

当企业实际利润高,想通过增加成本费用方式降低税负时,有些就动力歪心思,通过购买非真实发票或者非真实交易情况下去的成本费用发票方式冲抵利润,有时候并没有实际支付相应的款项,于是在“应付账款”科目挂账。

一旦出售发票方或者发票开具方走逃、被稽查,税局追索到买票方,上述行为即被发现并定性为虚假发票行为,一旦查实,不仅要如实补缴相应税款,加收滞纳金,还将被处以相应的罚款,有的甚至被追究刑事责任,得不偿失。

风险3:偷梁换柱隐瞒收入逃税

取得收入不开票,账上不作为收入纳税,而是通过应付账款、其他应付款等往来科目核算。一旦被要求确认收入,需要补缴相应的增值税、企业所得税,同时有罚款、滞纳金等损失。

风险4:确认无法偿付被调增补税

无法偿付的款项,根据《企业所得税法》规定,需要在确认无法偿付当年度按规定结转收入缴纳企业所得税,不需要缴纳增值税。

这里需要注意的是,没有能力支付不等于无需支付,企业需要支付但已经没有资产支付或者是由于某些原因仍未支付,要求破产清算企业对应付账款挂账余额结转收入纳税、要求企业应付账款挂账超3年即结转收入纳税,不一定符合规定。

其他应付款不是万能垃圾桶!

其他应付款:核算企业除应付票据、应付账款、预收账款、应付职工薪酬、应付利息、应付股利、应交税费、长期应付款等以外的其他各项应付、暂收的款项。

①应付经营租入固定资产和包装物租金;

②职工未按期领取的工资;

③存入保证金(如收入包装物押金等) ;

④应付、暂收所属单位、个人的款项; .

⑤其他应付、暂收款项。

基本上都是公司人员与公司间的借款,各种押金、租金、保证金等等。

比如企业(增值税一般纳税人)收到出租包裝物押金2000元,存入银行,应做会计分录:

借:银行存款 2000元

贷:其他应付款-包装物押金 2000元

退回押金会计分录:

借:其他应付款-包装物押金 2000元

贷:银行存款 2000元

如果逾期了,且挂账时间超过1年以上了,则需要冲掉这笔“其他应付款”

借:其他应付款 2000元

贷:其他业务收入 1769.91元 【2000/(1+13%)】

应交税费——应交增值税(销项税额) 230.09元

其他应付款长期挂账涉税风险风险

企业账上的“其他应付款”如果长期挂账,且金额数目比较大,很容易成为税务稽查的重点。一般形成其他应付款的原因也是多种多样,大多数是企业股东或者法人、高管等形成的挂账,以及一些租金押金等。当然如果是不合规的其他应付款,会有以下风险:

风险1:股东或关联方借款

一般企业借用股东或者关联方资金时,会计分录如下:

借:银行存款 100万元

贷:其他应付款-自然人股东 100万元

但是,长期挂账需要注意以下税务风险:

企业长期占用其股东或关联方的资金,如果股东或关联方是企业,则股东或关联方存在无偿提供贷款服务而需要进行视同销售处理,补缴增值税的风险。

如果是股东个人经常无偿借款给企业使用且无正当理由的,税务机关有权按照合理方法进行纳税调整,核定利息,要求自然人股东缴纳个人所得税,企业也要履行扣缴个税义务。

风险2:隐瞒收入

公司发了货,收到了货款,但对方不需要开发票,就没有确认收入了。于是就把这笔钱放到了其他应付款科目,实际上,开不开发票跟是否确认收入以及是否交增值税是不能完全划等号的,只要符合了税法规定的条件,就应该履行相应的纳税义务。

风险3:股东抽逃出资款

很多企业股东在实缴出资后,走账后通过往来款项的方式把资金抽走,于是这笔款就做到了“其他应付款”科目名下,往往这笔金额巨大,且一直挂账,造成企业占用股东资金的假象,同时存在涉税风险。

风险4:错误账务处理或未及时确认收入

有时候错误的账务处理把本应该计入收入的项目,计入到“其他应付款”科目,或者适时应当转入收入科目的项目未及时结转,存在涉税风险。

比如:某企业收到的合同未履行违约金收入、不符合不征税条件的财政补贴收入、以及企业取得的内部罚款收入等,长期挂在其他应付款科目,存在少交企业所得税的风险。

这样的账务处理是错误的:

借:银行存款 10000元

贷:其他应付款-内部罚款/违约金/财政补贴 10000元

正确的账务处理:

借:银行存款 10000元

贷:营业外收入-内部罚款/违约金/财政补贴 10000元

再比如:企业存在确实无法支付的应付款项,长期挂在其他应付款科目,一直未转收入,存在少交企业所得税的风险。

提醒:

对于企业确实无法支付的应付款项应当转入“营业外收入”,缴纳企业所得税。核销应付账款的会计处理:

借:应付账款-某某科技公司 52300元

贷:营业外收入 52300元

通过对应付账款和其他应付款的理解,以及长期挂账可能会涉及到的一些税务风险,小伙伴们务必在日常工作中加以重视,定期做专项清理,避免风险问题,如果有什么想看或者想了解的财税知识可以在下方留言给猫叔

。

评论列表