从2023年1月1日起,部分存量房贷客户可以享受“降息”利好。惠州日报记者周楠 摄

2023伊始,不少房贷族迎来一份“新年大礼”:从2023年1月1日起,存量房贷客户可以享受“降息”利好,还款压力减轻了。2022年,与房贷利率息息相关的5年期以上LPR(贷款市场报价利率)共经历了三次下调,总计35个基点。由于购房者的房贷利率重定价日多为每年的1月1日,这意味着,对于多数“老房贷”客户来说,今年以来LPR报价三次下调的效应将集中“兑现”,这些购房者房贷月供将明显减少。

LPR下调效应兑现

LPR调降和房贷有什么关系?从2019年8月开始,央行实行房贷利率新政策,住房商贷利率以最近一个月相应期限的贷款市场报价利率(LPR)为定价基准加点形成,也就是房贷利率=LPR+固定基点。这也意味着,从计算公式看,如果LPR报价部分有所调整,则房贷利率也会相应调整。

2022年12月20日,全年最后一期LPR出炉,1年期LPR报3.65%,5年期以上LPR报4.3%,均与上月持平。尽管这一次5年期以上LPR并未调降,但纵观2022年,与房贷利率息息相关的5年期以上LPR共经历了三次下调,总计下调35个基点。

三次下调分别为:2022年1月20日,5年期以上LPR从4.65%降至4.6%,下调5个基点;5月20日,5年期以上LPR从4.6%降至4.45%,下调15个基点;8月22日,5年期以上LPR从4.45%降至4.3%,下调15个基点。自2019年LPR利率与房贷利率挂钩以后,5年期LPR曾一度保持了一年多时间没变化,今年却连续下调三次,包括1年期LPR也下调了两次,可谓LPR调整最多的一年。

对于存量贷款用户,房贷利率换锚后,每一位贷款客户可以在“固定利率”与“浮动利率”之间二选一。但不同客户的重新定价日有所不同。如果房贷选择的是固定利率,那么剩余贷款期限内的利率是不会随着LPR水平变化而变化的。如果房贷锚定的是LPR,每年将有一次利率重新调整,房贷利率重新定价的时间有两种,一种是根据房贷起息日,在下一年对应的日期调整房贷利率;还有一种是约定重定价周期为1年,贷款利率于下一年1月1日调整,依据上年12月的5年期以上LPR,确定当年全年的存量房贷利率水平。这也意味着,从2023年1月1日起,“老房贷”利率挂钩的“锚”,从4.65%变为了4.3%,房贷族实际房贷利率水平也将随之下调。

百万房贷月供能省200元

“老房贷”本月起集中降息,那么房贷族究竟能省下多少利息?记者了解到,由于早些年房市较为火爆,受宏观调整政策影响,多数银行房贷利率需要在基准定价基础上上浮30~60个基点,所以目前很多房贷客户的实际利率都为5%左右,部分高的可能会达到近6%。当然,也有一些比较早的房贷客户享受了基准利率下浮政策,最低的可达到7折利率。

所以,对于不同的房贷族来说,此次降息的影响也不同。根据记者测算,若按0.35%的降幅来算,以100万元贷款金额、30年期等额本息还款的按揭贷款为例,在2022年利率调整之前,LPR为4.65%,月供金额为5156元;2022年最后一次LPR公布以后,2023年LPR将降至4.3%,月供金额则为4948元,每月减少208元房贷金额,一年节省近2500元。当然每位购房者的实际房贷利率不相同,贷款期限也有差异,实际减少的利息也会各不相同。

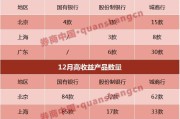

对于新房贷客户来说,由于2022年12月LPR报价维持不变,惠州银行房贷利率水平也较为稳定。记者近日走访多家银行发现,目前惠州首套房房贷利率主流水平仍维持首套房最低4.1%、二套房最低4.9%的政策未变。同时,由于2022年楼市成交平淡、银行资金面充裕等原因,往年年底银行房贷额度紧张的局面在2022年末也未再现,目前惠州银行房贷普遍正常放款,购房者并不需要“等贷”。

相关链接

提前还房贷有必要吗?

虽然“老房贷”将降息,但对于很多“站在高岗”的房贷族来说,加点利率才是“不可言说的痛”。去年,惠州房贷利率开启了“过山车”模式,从年初的首套5%以上一路走低到4.25%,再到如今的4.1%。而前两年的房贷利率多稳定在5.8%左右,甚至一度达到了6%以上,作为利率高位站岗的市民来说,心中难免有些不是滋味。“我买的房子商贷利率5.6%,特别想提前还掉这部分房贷,短期内也没有更好的投资渠道可以挣这么高的利息。”市民卢小姐告诉记者。

一方面,房贷利率降至4.1%的消息,不断冲击着利息高位买房人的心理;另一方面,收入降低,投资收益不如预期。如今又到了年底奖金集中发放、资金集中回款的时候,不少老房贷族有提前还贷的冲动。

对此,业内人士建议,是否提前还贷要根据自身情况考虑,不能盲目跟风,要综合考虑后择优选择。首先,要系统梳理下自己的资产情况,看看自己的闲余资金短期是否有使用的需要,是否有更好的理财渠道。其次,要看看自己的房贷当时享受的是什么政策,如果当时享受的是基准利率下浮的政策,那此次下调后,利率将低于4.3%,这已经属于较低的利率水平,提前还贷则无必要;但如果之前执行的是上浮的政策,则上浮幅度较大,此次下调后利率仍然较高,则可以考虑提前还部分房贷,减轻月供压力。

一直以来,个人住房贷款被视为银行资产质量最优质的贷款业务,不良率低于个人经营贷、个人消费贷和信用卡贷款等。要注意的是,从下半年以来,选择提前还贷的房贷族越来越多,部分银行存在提前还贷难的问题,还贷队伍可能排到二三月份,但多数银行表示目前仍可以正常预约提前还贷。“目前提前还贷需要排队,正常情况要等30天到40天左右。”惠州某股份行信贷部的负责人坦言,如果还贷的额度紧张有可能会继续延长。

“如果提前还贷是为了购房,可以考虑‘带押过户’。”某银行业人士建议,为了方便二手房交易,目前我市已推出“带押过户”,即不解除房屋抵押,也可以办理过户登记,此举能减轻业主提前还贷的压力,又大幅缩短二手房交易时间。目前,惠城区二手房交易“带押过户”业务已在建设银行、平安银行等多家银行陆续开展,极大地缩短了二手房交易业务办理周期,降低了交易风险。

记者刘乙端

评论列表