最近,银行发生一件“大事”:多家银行向分行下发了“调整存款利率授权管理的通知”。

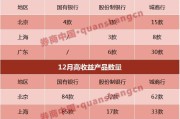

(图片来自财联社)

很多人的注意力,都被媒体报道的“银行降息”给吸引,难道把钱放银行,利息越来越低了?

“银行降息” 到底是怎么一回事?对普通人有什么影响?有没有什么工具,可以锁定长期收益?今天我们就来好好聊一聊。

一、存款利率调整,对普通人影响大吗?

存款利率调整,和 6 月初“市场利率定价自律机制”召开的工作会议有关。

会议通过了一项决定,重新调整存款利率的定价方式:

根据新规前的基准利率定价公式,银行存款基准利率的上浮比例一般为 1.4 倍,最多不超过 1.55 倍。

而新规后,不同类型的银行和不同存款期限的上浮基点不一样,具体如下:

为了方便大家理解,举个例子,如果新规前,某银行基准利率的上浮比例为 1.4 倍,而当前 1 年期定期存款的基准利率是 1.5 % 。

那么根据计算公式, A 银行实际年利率就应该为:

可以看到,1 年期的存款利率由新规前的 2.1% 变成新规后的 2.25% ,反而上升了。

不过也要注意,如果银行的基准利率上浮比例为 1.4 倍以上,比如上浮比例为 1.5 倍 ,那么1 年期的存款利率,新规前和新规后都一样,所以也要结合上浮比例具体分析。

那中长期的定期存款利率如何变化?现在 3 年期的定期存款基准利率是 2.75% ,我们以它为例:

可以看到,3 年期的存款利率由 3.85% 变成 3.5% ,新规后的 3 年期存款利率有所下降。

总之,按照新规的存款利率定价方式,短期的存款利率部分会上升,而1 年以上的中长期存款利率基本都要下调。特别是大额存单,影响就比较大了。

据媒体报道,目前多家银行的存款利率也已经在 2021 年 6 月 21 日做出调整。以传统四大行的工商银行和农业银行为例:

工行和农行的 3 年期大额存单利率,由之前最高的 3.987% 统一调整为 3.35% ,利率下降了0.6% 左右,下调幅度还是比较大的。

结合利率持续下行的大趋势,我们很明显能感受到:普通人的投资难度越来越大,因为能锁定长期收益的产品,越来越稀缺。

好在还有一些例外,如果想要手上的钱不被时间快速稀释,接下来这两类产品,务必要了解一下。

二、低利率时代,如何锁定长期收益?

以前,大家困于投资渠道有限,手里有闲钱,往往会存到银行或者余额宝:安全,灵活,还有一定收益。

但随着利率下调,余额宝的利率跌到 2% 左右,银行的 1 年期存款利率更是只有 1% 出头 。

长期来看,低利率时代似乎成了事实,继续把钱放银行或者货币基金,利息可能会越来越低。

那有没有和银行存款一样安全性高,还能长期锁定 3% - 4% 收益的产品?

10年期的国债能做到,但是基本都要靠抢,且很难抢得到。除了国债,目前只有“年金险” 和 “增额终身寿险”,能同时满足这两点。

1、 年金险

简单理解,年金险就是先交钱给保险公司,到了约定的年限,我们再从保险公司领钱。具体的领取金额和领取方式全部写进了保险合同。

目前市面上的年金险,长期的年化收益率一般在 3% 以上,收益高一点的,能达到 4% 左右。

收益率和银行 3 年期的大额定期存款差不多,同时还能长期锁定收益。

2、 增额终身寿险

增额终身寿就是大家熟知的寿险,除了能保身故,投入的钱还可以一直稳定增长。由于长期的现金价值比较高,一般买增额终身寿主要是拿来做资产增值。

其中,增额终身寿和年金险的功能很像,主要有下面两点:

虽然都是拿来做资产增值,不过在收益性和灵活性上,它俩还是有一定区别,具体如下:

增额终身寿和年金险是拿来对抗利率下行的一个好工具,适合作为长期财务规划的一部分。但我们对保险的观点,一直是先保障,后理财。

如果没有买齐基础的保障型保险,或者只是有一笔短期的闲钱暂时无处安放,那么先不要考虑这两类产品。先把基础保险买齐,把短期闲钱放银行或者货币基金,更实际一点。

毕竟,不管买保险,还是买理财,都是在给自己和家人搭建防守体系。做好防守,才能没有后顾之忧地安排进攻。

三、写在最后

此次银行存款利率调整的背后,只是全球利率下行的一个缩影。拉长时间维度,或许不值一提。

但作为其中的渺小个体,我们必须得承认:低利率时代已经在路上,每个人都无法置身事外。承认并正视事实,才能提前布局,做到心里有底。

评论列表